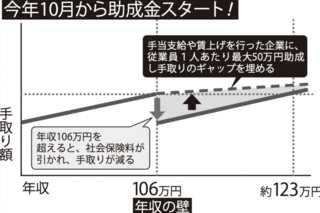

少しでも多く稼ぎたいけど106万円などの「年収の壁」を超えると厚生年金や健康保険などを自分で払わないといけなくなって、手取りが減るのがイヤ……。そんな人に朗報! 働き損の緩和策を国がスタートさせているのだ。

パートの“働き損”をなくす助成金をフル活用すべし!

まず、この10月から始まったのが、従業員が101人以上の企業などで働く人の「106万円の壁」への支援だ。

手取り減による働き控えを防ぐため、106万円を超えても手取り収入の逆転現象が起きないよう、従業員に手当金を出す企業がある。そうした企業に対して、国は10月から従業員1人あたり年間最大50万円という助成金を出しているのだ。

そもそも、106万円の壁による逆転現象がどのくらいの金額かといえば……。

「例えば年収120万円の人より、社会保険料が引かれない年収105万円の人のほうが、手取りが多くなります。年収105万円の人の手取りを超えるには、年収123万円以上働く必要があるのです」(西原憲一さん、以下同)

そういった働き損をなくす制度がせっかくできたのだから、使わない手はない。逆転現象をなくすための賃金アップや手当金が支給されるか、勤め先に確認してみてほしい。

「しかも来年10月には、厚生年金が適用になる企業の条件が、従業員数51人以上になります。106万円の壁があてはまる人がさらに増えるということ。今は対象でなくても、来年10月以降に手取り減対策の恩恵を受けられるようになるかもしれません」

厚生年金に加入すれば、将来の年金が増えるだけでなく、もしものときの障害年金や遺族年金が充実するといったメリットもある。例えば年収106万円で10年働くと、増える年金は今の制度のままであれば毎月4400円×一生涯だ。手取り減らない&年金アップをぜひ享受したい。

「国の制度をしっかり利用して賃金アップや手当金を出してくれるのは、比較的大手企業が多いです。今の勤め先が対応してくれないなら、大手チェーン店などへの転職を考えてみるのもひとつの手だと思います」

とはいっても、個人商店や小さな会社で働いて、勤め先を簡単にはかえられない人もいるだろう。勤め先の従業員数が少ない場合、厚生年金には加入しないが、「130万円の壁」を超えると夫の社会保険の扶養から外れ、国民健康保険料と国民年金保険料の負担が生じる。これを避けて年収をセーブして働く人も。

「こうした人のために、厚生労働省は年収130万円を超えても連続2年までであれば扶養にとどまれるようにする方針を決めています」

思い切っていつもより多めに働いてみるのもアリだ。

年内で終了する旧NISAに駆け込むべし!

「老後資金を少しでも増やしたい人は急いで! 投資を応援する国の制度であるNISA(ニーサ)が年内にいったん終了して、2024年1月から内容を充実させた新しいNISAが始まります。年内終了の旧NISAをまだやっていない人は今すぐ申し込むことをおすすめします」

内容が充実するのなら、年が明けてから新NISAを利用すればいいのでは……?

「いえ、旧NISAと新NISAは別のものとして扱われるので、両方とも利用できます。2つのお得な点を目いっぱい利用するには新NISAだけでなく旧NISAにも申し込んだほうがいいのです」

通常、投資で出た利益からは、20%の税が引かれる。しかし、新旧のNISAの場合は、利益が出ても税金がいっさい引かれない。これがNISAの最大のお得ポイントなのだ。

とはいえ、今年もあとひと月ちょっと。慌ただしく投資を始める意味はあるの?

「はい、年内に『つみたてNISA』の口座を作って投資をすればそれは20年間、非課税のメリットを享受できます。例えば40万円を年率6%で運用できたとして、20年間保有していれば、得られる利益は約88万円で、本来引かれるはずだった税18万円が手元に残ります」

この18万円が駆け込みで得られる果実ということ!

では、つみたてNISAの中から、どんな商品を選べばいいのか。

「投資初心者におすすめの金融商品は“毎月定額で”“長期にわたって”“投資先を分散しながら”積み立てるタイプの投資信託です。そして各種手数料が安いこと。これらの条件を満たす商品がつみたてNISAにはそろっています」

投資は損をしそうで怖いという人も多いが……。

「物価がどんどん上がる中、ほとんど増えない預貯金のみに頼るのは、むしろ危険です。長期的には増える可能性が高い投資信託なども利用したいですね」

もちろん有り金すべてを投資にまわすのはNG。

「まず預貯金で、生活費の半年から2年分のお金と、数年以内に使いみちが決まっているお金をキープ。残りのお金のうち、一時的に目減りしてもうろたえずに済む金額を投資にまわしましょう」

相続税がかかりそうなら、生前贈与を今すぐ検討すべし!

相続税や贈与税の仕組みも'24年1月から変更となる。

「変更の影響を受けるのは、相続税がかかる額の財産を持っている人ですが、近年、あてはまる人が増えているので注意が必要です」

その相続税を減らす方法としておなじみなのが生前贈与だ。贈与税がかからないよう、1年につき110万円以下ずつ親族に贈与するというもの。

今回の改正で、この方法が狙い撃ちされた。

「これまでは、亡くなる前の3年以内に贈与された財産に関しては、相続税の計算対象になっていました。これが拡大され、亡くなる前の7年以内に贈与された財産が対象になります」

この「死亡7年前の贈与から」というルールが適用されるのは、'24年1月以降の贈与だ。一方、今年年末までの贈与については「3年前ルール」が適用され続ける。2027年1月から'30年末までに亡くなった場合、今年の年末までに贈与した財産は計算対象外だが、'24年1月以降に贈与した財産は対象になるというわけだ。

「年内の駆け込み贈与を無理してやる必要はありませんが、いずれ贈与するつもりがあるなら、年内にやったほうがいいのか、一度検討したほうがいいと思います」

自営業やフリーは領収証の保存方法を早めに見直すべし!

自営業やフリーランス、そして会社員がチェックしておきたいのが、電子帳簿保存法の改正。'24年1月から、事業をめぐるお金関係の書類の保存のルールが変わるのだ。

「ルールを守らなかった場合、自営業なら税務調査が入った際に厳しく調べられ、あまりにずさんだったり悪質だったりすると、税務署が計算した税額で払わされたり、青色申告の承認が取り消されることも。会社員なら立て替えた経費が認められず、自腹を切るはめになる可能性があります」

1月以降のルールは……。

(1)帳簿類はデータで保存する。

(2)紙で受け取った領収証などはスキャナーやスマホで読み取り、データ化して保存。

(3)メールやダウンロード機能でやりとりしたお金に関するデータ(領収証や請求書など)は、データで保存する。

「特に面倒なのが(3)です。税務調査が実施される事態に備えて、データが改ざんされていないか証明するために、タイムスタンプをつけるといった手間が必要に。2年前の売上高が5000万円超えなら、領収証や請求書などのデータを取引年月日、取引先、取引金額で検索できるようにしておかなくてはなりません。これらは会計ソフトのオプションなどで可能になります。なお、会計ソフトを使えない等の事情がある場合は、出力書類の日付・取引先別に整理して保存するなど一定ルールを守ればOKですから税務署や税理士に相談しておきましょう」

自営業者はインボイスから目を背けるな!

お店や農家、フリーランスなど、課税売り上げ1000万円以下の自営業者を悩ませているのが、今年10月にスタートしたインボイス制度。消費税を漏れなく国に納めるためのものだ。

「これまで売り上げ1000万円以下の自営業者やフリーランスは、消費税の計算や納付が免除されていました。しかし、今や次の選択を迫られています。ひとつめの選択肢は、免税事業者のままでいる。

この場合、自分の経理作業はラクですが、取引先は、自分に払った消費税の分、損をすることになります。何年かは経過措置がありますが、それが過ぎたら自分との取引を避けるリスクがあります。一方、課税事業者として登録する手もあります。この場合、仕事が減るリスクはなくなりますが、消費税を計算して国に納める手間と負担が出てきます」

結局、免税事業者と課税事業者、どちらを選べばいいのだろうか。

「パン店や青果店など、一般の買い物客のみを相手にしているのなら免税事業者のままで大丈夫。ただ、取引先が事業者や会社の仕入れや接待で利用されているといった場合は、課税事業者でないと取引を避けられる可能性も。今までどおりの取引を望むなら、インボイスなんてわからないと先送りせず、早めに課税事業者として登録したほうが安心でしょう」