消費税申告とは、事業者が納めるべき消費税を計算して申告書を作成し、税務署に提出すること。

これまでは消費税を納めなくてよかった個人事業主やフリーランスの人も、2023年10月1日からスタートしたインボイス制度を機にインボイス発行事業者として登録したなら納税する義務が課せられることになる。

ただ、納税の事務作業はできるだけ簡単に済ませたいものだが──。

10月から課税事業者になった人に向けて

「実は、3年間の期間限定の“特別措置”というものがあります。その方法で申告すれば、多くの場合、一番手間がかからず、納税額も低く抑えることができると思います」

と教えてくれたのはSSTC税理士法人の寺西遊さん。

その方法を紹介する前に、まずは、いつの期間の消費税をいつまでに申告しないといけないのか、について。

「2023年10月から課税事業者になった人は、2023年9月30日までの取引については申告する必要はありません。あくまでも、10月1日から12月31日までの取引に関する消費税が申告義務の対象です」(寺西さん、以下同)

なお、ここで注意点が。10月1日という日付の基準は「取引日」。「請求書の発行日」や「報酬の入金日」ではないので、9月までに納品したなど、10月以前に取引が終わっている仕事に関しては、たとえ入金が10月以降でも申告の必要はない。

10月前後の仕事で取引日が曖昧なものは、発注先に確認したほうが余計な税金を払わずに済むはずだ。

なお、消費税の申告期限は毎年3月31日だが、今年は日曜日なので翌4月1日が締め切り。それまでに、このあと紹介するおすすめの方法で申告して、ぜひ“はじめての消費税申告”を乗り越えよう!

「2割特例」というお得な計算方法

期間限定の方法とは「2割特例」という計算方式を用いて消費税額を計算するもの(ほかに「原則課税」と「簡易課税」という計算方式もあり)。

2割特例は、これまでは免税事業者だったが、インボイス制度がスタートしたことで消費税を納税しなければならなくなった人だけが使うことのできる計算方式だ。

※2021年以降に年間の課税売上高が1千万円を超えたことがある人は2割特例を使えない年もあり。詳しくは国税庁ホームページを参照。

「2026年9月30日までの一時的な経過措置ですが、ほとんどの人の納税する消費税額が一番お得になる計算方式だといえます」

※卸売業を営む人など、ごく一部の人は2割特例のほうが損をすることもある。卸売業は“特別控除税額”が2割特例より高いため、仮に卸売業の売り上げしかない場合、2割特例にすると納税分の消費税額が多くなってしまうため。卸売業を営んでいる人は税理士に相談するのがおすすめ。

と専門家が言うのだから使わない手はない。ごく簡単にいうと、2割特例というのは売り上げにかかる消費税額のうち2割だけ払えばいいというシンプルなもの。計算方法も難しくない。

「付表6」という書類を順に埋めていけば、納めるべき納税額が算出できる。

実際に提出する書類は付表6のほかに、「消費税申告書 第一表」と「消費税申告書 第二表」も必要だが、これまで毎年、国税庁のホームページなどから確定申告を行っている人ならば、その2つはそんなに難しくないはず。

2割特例に必要な付表6の書き方をマスターして、ぜひ必要以上に税金を納めることなく申告してほしい。

※e-Taxを使用して申告する場合は、売上額の入力前に売上税額の計算方法を聞かれるが、原則的に割戻し計算を選択すればOK。

“はじめての消費税申告”はこの書類を使うのが一番お得!

この書類は正式には「付表6 税率別消費税額計算表〔小規模事業者に係る税額控除に関する経過措置を適用する課税期間用〕」という名前。通常版と簡易版の2種類あるが、提出するのはどちらか1つでOK(本記事では通常版を使用)。

どちらも国税庁のホームページでPDFをダウンロードできる。このほかに必要な「消費税申告書第一表」、「消費税申告書 第二表」もダウンロード可。

・インボイス制度を機に課税事業者になったフリーのデザイナー。

・直近5年間の売り上げは年1000万円以下。副収入や仕入れはなし。

・2023年10月~12月分の売り上げは税込み110万円。

・売り上げにかかる税率はすべて10%(8%のものはない)。

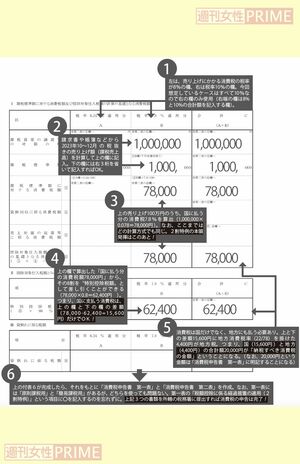

(1)左は、売り上げにかかる消費税の税率が8%の欄、右は税率10%の欄。今回想定しているケースはすべて10%なので右の欄のみ使用(右端の欄は8%と10%の合計額を記入する欄)。

(2)請求書や帳簿などから2023年10~12月の税抜きの売り上げ額(課税売上高)を計算して上の欄に記入。下の欄には右3桁を省いて記入すればOK。

(3)上の売り上げ100万円のうち、国に払う分の消費税7.8%を算出(1,000,000×0.078=78,000円)。なお、ここまではどの計算方式でも同じ。2割特例の本領発揮はこのあと!

(4)上の欄で算出した「国に払う分の消費税額78,000円」から、その8割を“特別控除税額”として差し引くことができる(78,000×0.8=62,400円)。つまり、国に支払う消費税は、上の欄と下の欄の差額(78,000-62,400=15,600円)だけでOK!

(5)消費税は国だけでなく、地方にも払う必要あり。上と下の差額15,600円に地方消費税率(22/78)を掛けた4,400円が地方税。

つまり、国(15,600円)と地方(4,400円)の合計額20,000円が「納税すべき消費税の金額」ということになる。(なお、20,000円という金額は「消費税申告書 第一表」に明記することになる)

(6)付表6が完成したら、それをもとに「消費税申告書 第一表」と「消費税申告書 第二表」を作成。なお、第一表には「原則課税用」と「簡易課税用」があるが、どちらを使っても問題ない。

第一表の「税額控除に係る経過措置の適用(2割特例)」という項目に〇を記入するのを忘れずに。上記3つの書類を所轄の税務署に提出すれば消費税の申告は完了!

国税庁のYouTubeチャンネル「国税庁動画チャンネル」にも、2割特例の申告方法を紹介した動画あり。

教えてくれたのは……寺西 遊さん●SSTC税理士法人所属。監修書に『はじめての消費税申告』(メディアックス)など。

取材・文/八坂佳子