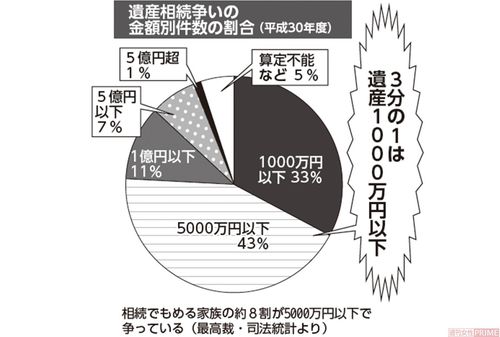

70歳以上の親を持つ週女世代にとって、重要でありながら、先送りしがちなのが相続問題。「それほど財産はないし、うちは関係ない」と思っている人も多いかもしれません。しかし現実には、相続でもめる家族の約3割強が1000万円以下の遺産で争っているのが実態(写真ページのグラフ参照)。

「金額の問題じゃないんです。早めに準備を始めておかないと痛い目をみることになります」と力説するのは、ファイナンシャルプランナーの安田まゆみさん。

「自問してみてください。自分は親の通院や介護、いろいろとやってきた。それなのに親が亡くなった後、1銭ももらえなくても納得できますか? 自分はいらないときっぱり言えないなら、相続でもめる可能性は十分にあります」

さらに、問題は親が亡くなった後の財産分与だけではないそう。

「例えば親が認知症になった場合。判断能力のなくなった親の資産は凍結され、子どもがお金をおろすことはできません。となれば、介護費用を捻出(ねんしゅつ)するために四苦八苦することになります」

親がお金のことを開示したくない理由は?

そんな事態を避けるためにも、お金の話は親が元気なうちにしておくことが必要。

「とはいえ、普段あまりコミュニケーションをとっていない親に、いきなり貯金はいくらあるの? などと聞いても、唐突すぎて口をつぐむか、激高されかねません」

安田さんいわく、非常事態の今こそ、一歩踏み出すのに最適なタイミング。

「今なら安否を心配して連絡をとることが自然にできますよね。“体調はどう? 困っていることはない?”と、親を思いやり、関係を深められる絶好の機会を逃さないでほしいんです」

多くのお金の相談を受けてきた安田さんによれば、トラブルになりがちな親子には共通した特徴が。

「子どもが親の状況を把握できていないということです。状況とは、親の気持ち、健康、お金の3つ。そのうちいちばん理解できていないのが気持ちです。老化に伴う不安や焦りを理解し、安心させてあげることで、お金の話もしやすくなります」

関係を築くことで、親のほうから話してくれればラッキー。しかし、なかなかそうならないのは、親にもお金のことを開示したくない理由があるから。

「理由は3つあります。1つは、自分の貯金額について、これしかないの? と思われたくない。それは、300万だろうが1000万だろうが、金額に関係ありません。2つ目は、子どもが自分のお金をあてにするんじゃないかという心配。そしてもう1つは、お金の使い方に口を出されて、自由に使えなくなるんじゃないかということ。そんな気持ちを理解したうえで親と接することで、変わってくる部分もあると思いますよ」

まずは“気持ち”を聞き出すことから

では、具体的に親との話はどのように進めるのがいいのでしょう?

「いきなりお金の話をするのではなく、まずは親の健康状態や住環境を気遣うことから始めましょう。その際、常に自分のことを先に開示するのがポイント。例えば、“私、運動不足で背中が痛いんだけど、お母さんは身体の調子はどう?”というふうに」

さらに、親の本音を聞き出すのに役に立つのがエンディングノート。人生の最後に迎える死に備えて、自分の希望を書き留めておくノート、と考えがちですが、親に「書いて」と渡すのは間違いだと安田さん。

「判断能力が低下している高齢の親に書かせようとするのは無理な話です。だから、これもまずは自分で、自分の将来について書いてみる。体験してみることで、親に聞きたいことや、どう質問すれば答えやすいかもわかってきます。そのうえで、親にインタビューする気持ちで、話を聞き出していきましょう」

話を聞く順番は、“気持ち”から。「やっておきたいこと」「解決したいこと」をまず聞く。そして終末期の医療や延命措置などの大切な部分については「自分ならこうしてほしいと思ったから、親の考えも聞いてみたいと思った」と伝えてヒアリングを。

「親に聞いたことは付箋に書いて貼っておきましょう。もし親の気が変わったら、新たな日付とともに書いて貼りなおします。エンディングノートは、そうやってヒアリングシートとして使ってほしいんです。聞いた内容は、後でもめないよう、きょうだいと共有しておくことも忘れずに」

親とのコミュニケーションとともに早めに着手しておきたいのが、親のお金を守る制度の活用。

「選択を間違わないためにも、お金の情報は自分で集めることが大切。近所の噂話など、不確かな情報を鵜呑(うの)みにするのではなく、情報は自分から手に入れにいかないと」

では具体的に、親が要介護になる前にやっておきたいこととは──。

「親が認知症などにより判断能力を失った場合には、実の子どもでも預貯金の引き出しや生命保険の解約はできなくなり、実家を売却したり貸すことも叶(かな)いません。しかし親の介護は親のお金で賄うのが鉄則。そこで選択肢のひとつとなるのが『任意後見制度』の利用です」

任意後見制度とは『成年後見制度』の中のひとつ。判断能力が不十分になった際に財産管理や身上監護を任せる人を、判断がしっかりできるうちにあらかじめ決めて、公正証書で契約を交わしておくというもの。

「判断能力が劣ってきたら、任意後見人が動き出しますが、そのときには必ず、家庭裁判所が選んだ『後見監督人』がつきます。判断能力が劣ってしまっても、自分の希望する生活を続けたい、そのためにお金を使ってほしいと契約書で決めたとしても、お金の使い方は、家庭裁判所の監督の下に置かれ、制約があります」

こうした任意後見制度に対し、比較的柔軟に財産を管理できるのが「民事信託」です。

「民事信託とは、簡単に言うと信頼できる家族や個人に、財産の管理・処分を任せて、財産を与えたい人に給付・継承する仕組み。信託財産の管理運用について制約はなく、受益者(親)のための運用であれば、自由にお金を使うことができます」

そんな民事信託の中でも、委託者、受託者、受益者、すべて家族で行うのが『家族信託』。

「親が認知症になったとして、年金だけでは介護費用が足りず、最終的に実家を売る必要がある場合には、信託にするのがいいでしょう。親が認知症になってから家を売ることはできないので、その所有権を自分(子ども)に移しておくことで、かわりに家を売却し、売れたお金を親のために使うことができます。

ただし、信託にできない財産もありますし、状況によっては他の制度を利用したほうがいい場合もありますから、自分ひとりで決めようとせず、専門家に相談を。相談するのは、ファイナンシャルプランナーや司法書士、弁護士でもいいのですが、専門家によって意見や経験も違ってくるので、2~3人に聞くのがおすすめ。最初は無料の電話相談などを利用してもいいと思いますよ」

【親が元気なうちにやっておきたい3STEP】

1.親とのコミュニケーションをはかる

……安否を確認するなど近況を連絡しあいながら、親の考えを理解し、生活環境や健康状態を知る。

2.親の経済状況を把握する

……預貯金のほか、ローンなど負債の有無について、親の不安を和らげながら、質問形式などで聞いていく。

3.いざというときのことを書き留める

……エンディングノートを活用し、必要なことをヒアリングしながら、一緒に考えて、書き留めておく。

(取材・文/當間優子)

【プロフィール】

安田まゆみさん ◎『元気が出るお金の相談所』所長、マネーセラピスト、ファイナンシャルプランナー、CFP。これまでの相談件数は7000件以上。お金の貯め方から定年後のマネープラン、老後の財産管理、民事信託、相続問題まで幅広い。