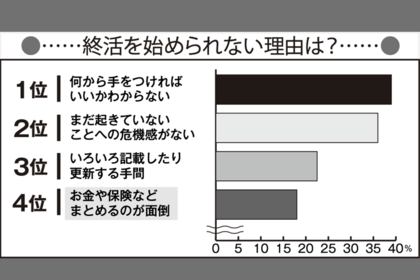

自らの最期を意識し、身辺を整理する「終活」。終活への関心は高まっているものの、実際に手をつけている人はまだ少ない。NTTファイナンスが50~80歳の男女1089人に行った調査によると、8割の人が終活に興味を持つ一方、継続的に終活を行っている人は2割にとどまる。理由として、「何から手をつければいいかわからない」「いろいろ記載するのが手間、お金や保険をまとめるのが面倒」といった声が多い。

だからといって終活を後回しにすることはできない。ファイナンシャルプランナーの馬養雅子さんは、「親が終活をやっていなかったせいで、困っている子ども世代がいま増えている」と説明する。

「いちばんはお金の問題です。例えば、故人の銀行口座がわからなければ葬儀費用などを引き出せません。また、故人の財産は相続人に引き継がれるわけですが、その際、財産がどこにいくらあるかを全部把握しなければ遺産分割の話し合いができないですし、相続税の申告・納付手続きには故人の死後10か月以内という期限もあります。ですから、『お金の終活』が何より重要といえるでしょう」(馬養さん)

デジタル時代になり形のない資産が増えた

財産は目に見えるものだけに限らない。「目に見えない“デジタル遺品”もお金の終活の対象として頭に入れておくべき」と指摘するのは、弁護士・公認会計士で日本デジタル終活協会代表理事の伊勢田篤史さん。

「ネット銀行やネット証券など、近年はオンライン上に金融口座を持つのが当たり前になっています。PCやスマホでやりとりされるので契約者本人以外には見えにくく、家族に取引を内緒にしているケースも少なくありません。こういった金銭的な価値を持つデジタル遺品についても終活しておかないと、本人亡き後その存在の把握が難しく、家族に財産を引き継ぎにくくなってしまうのです」(伊勢田さん)

では、お金の終活は何をどうしたらいいのか。

「自身の財産の洗い出しがお金の終活です。預貯金をはじめ、不動産、株式、生命保険などの情報を調べ、それをリスト化しておくことがポイントですね」(馬養さん)

財産をリスト化する形式は問わない。市販のエンディングノートなどを利用してもいいそうだ。

ただエンディングノートの場合、書き込まなければならない項目が多く、記載に時間をとられて嫌になりがち。

高齢の親に「お金の終活」サポートを

高齢の親がお金の終活をしていなかった場合、そのサポートも急がねばならない。

「親に終活の意識を持ってもらうためにも、先に自身でお金の終活のやり方を理解し、実践しておくのがいいでしょう」(馬養さん)

ちゃんと書かなくてイイ「お金の終活」は短時間で

お金の終活の財産リストは詳細にまとめたほうがいいと考えがちだが、実際は逆。内容によって後述するリスクやトラブルを招くことも少なくないため、書き込みすぎはむしろ危険といえる。左で紹介する項目を基本に、必要な情報だけ記すのが望ましい。

「要は、財産の所在をわかるようにしておけばいいのです。例えば銀行預金の場合、『〇△銀行□×支店』と書く。この情報を遺された家族が目にしたら、故人名義の預金にたどりつけますよね。なんの手がかりもなく故人の口座を探し出すのがいちばん大変なんですよ」(馬養さん)

財産の所在は夫婦どちらか一方ではなく、世帯単位で明らかにする。

迷うのはキャッシュカードの暗証番号や預貯金などの残高を記すか否かだろう。馬養さんの判断は「どちらも記す必要なし」

「盗難などのリスクを考えると、暗証番号や残高を書くのは望ましくありません。また家族でも、暗証番号を使ってお金を引き出すのは基本NG」

では、家族がアクセスしづらいネット銀行やネット証券といったオンライン上の財産はどうすればいいのか。

まずは10秒でできるパスワードのメモを

「もっとも簡単なのは、PCやスマートフォンのログインパスワードを書いておくことです」(伊勢田さん)

PCやスマホを使う際、本人確認のために入力するのがログインパスワード。

「家族が故人のPC、スマホを開けることができれば、ブックマークするサイトやアプリなどからネット銀行やネット証券の存在はわかります。ログインパスワードを書き残すだけなら10秒ですみますよ。ネット銀行やネット証券の会社名を記しておけばより親切ですね」(伊勢田さん)

ちなみにログインパスワードなしにPCやスマホを開くのは大変。特にスマホはハードルが高く、あきらめざるを得ないケースも多い。

「ログインパスワードは別途保管をオススメします。今回の付録の該当箇所に書いたら切り取り、預金通帳などの重要書類と一緒に金庫や机の引き出しに入れておきましょう」(伊勢田さん)

放置してしまうと負の遺産に

一方、財産リストには放置したらマイナスにつながる“負の遺産”もある。サブスクリプションなどの課金サービスがそれだ。

「課金サービスの支払いは解約しない限り続きます。実際、サブスク契約者の死後も引き落とされていたというニュースがありました。家族に早く解約してもらうためには、クレジットカードや携帯電話とともに契約している会社名やサービス名を書いておいてください」(馬養さん)

ここでもPC、スマホのログインパスワードが役立つ。

「スマホを開けたらサブスクの利用サービスを設定メニューなどから確認できます。楽ですよね」(伊勢田さん)

自分の亡き後、家族に手間や金銭負担をかけないようにする。それが、お金の終活の理想の形といえるだろう。

書き残しておく「お金の終活」項目

1.財産の内容

・預貯金

・不動産

・株式・投資信託

・生命保険

「あるかないか」「どこにあるか」だけが家族に伝わればよい

2.解約するもの

・クレジットカード

・携帯電話(解約は最後に)

・有料会員登録や定額課金サービス

不要な支払いを続けないために、利用しているサービスを書き出す

3.借りているお金

・ローンや借金など

住宅ローン、車のローンなど。連帯保証の有無も明記する

POINT!

パスワードを残すのはパソコンとスマホのログインパスワードだけでOK!

お金や個人情報の共有は一歩間違うとトラブルに

お金に関する各種情報の共有は、十分注意して行わなければならない。一歩間違うとトラブルを生むことが多いからだ。

例えばネット銀行やネット証券のID、パスワード。よかれと思ってお金の終活で書き残しておくと……。

「ID、パスワードを入力すれば家族は故人が取引していたネット銀行やネット証券の口座にアクセスできます。その際、残高があればお金を引き出せるため、相続トラブルの火種になりかねません。無用なトラブルを回避するには、金融関係のID、パスワードは書き残さないほうがいいでしょう」(伊勢田さん)

逆に、夫婦で情報を共有しなかったことから、悲惨な事態に直面するケースも認識しておこう。

「共働きの場合、お互いの貯金額を把握していない夫婦は少なくありません。相手が貯金をしてくれているとお互いに期待し、実際は共に貯金をほとんどしていなかったとします。老後近くにその事実を知ったら、青ざめますよね。老後の生活費が足りなくなってしまいます。ですからお金の終活で双方の銀行口座を確認するとき、貯金額も確認し共有しておくようにしましょう」(馬養さん)

信頼からの共有がリスクを招くことも

さらに、情報共有の“時期”が思わぬ不運を招くケースも。レアケースだがありえなくはないだろう。

「スマホのログインパスワードの取り扱いで起きたある夫婦の話です。その夫婦は生前から情報共有し、万が一に備えていました。ある日、妻が何の気なしに夫のスマホを開いたところ、夫がSNSでハートマークのついたメッセージを会社の女性に送っていることが発覚」(伊勢田さん)

実際は深い意味はなかったのに、奥さんは浮気だと勘違いして夫婦は離婚。

「この事件を教訓にするなら、生前はログインパスワードを封印し、自分の死後に配偶者が気づくような場所で保管する選択肢が考えられるでしょう。ほぼ確実にチェックされる保管場所は財布ですね」(伊勢田さん)

POINT!

・家族でもすべて共有しなくてOK

・パスワードの管理は厳重に

死後のためだけじゃない!お金の終活で節約にも

わが家の財産を全部洗い出し、整理するのがお金の終活。その作業は遺された家族のために限らず、自らの今後の生活を救うことにもつながる。

「お金の終活は、現状把握とともに家計を見直す機会として活用できます」(馬養さん)

財産の洗い出しにより、初めて全体像を知る人は多いはずだ。するとそこで自然と不要なものが見えてくる。

「例えば銀行、証券の口座やクレジットカードの数が多ければ、目につきますよね。チェックして、使っていないものは解約しましょう。口座やカードの数が多いと管理が大変ですし、不正利用されるリスクもあります」(馬養さん)

クレジットカードの明細からはサブスクなど利用する課金サービスがわかる。こちらも数が多く不要なものがあれば解約を。

「サブスク以外に毎月または毎年会費を払っている各種サービスも点検してください。特に年会費は年1回の負担のため、口座引き落としのタイミングでなければ気づきにくいので意識して見直すようにしましょう」(馬養さん)

一方、買い物などで付与される企業のポイントを貯めている人もいるだろう。ポイントが貯まっているなら、その整理もしておきたい。

「企業のポイントサービスの多くは相続を想定していません。実際、財産として相続できないことがほとんどです。そうなるとせっかく貯めたポイントがムダになるので、自身で早めに使い切ることをオススメします」(伊勢田さん)

お金の終活によって家計のスリム化が実現。浮いたお金で老後資金を蓄えよう!

POINT!

・預貯金口座やクレジットカードは数を絞る

・不要なサブスクは解約する

・貯まったポイントは使い切る

教えてくれたのは...

「個人のお金のアドバイザー」として、金融商品や資産運用に関する書籍、新聞・雑誌の執筆や講演などを行う。介護、相続、終活のお金の問題にも詳しい。著書多数。

日本デジタル終活協会代表理事。相続問題の紛争対策に力を入れている。著書に『デジタル遺品の探しかた・しまいかた、残しかた+隠しかた』(日本加除出版)などがある。

<取材・文/百瀬康司>