親や子の扶養で節税!

知っておきたい節税手段といえば「扶養控除」。実は、親を扶養に入れたり子を妻の扶養に入れたりするだけで節税効果が期待できる!

テク5:別居でもOKなことも!親を扶養に入れて控除を受ける

同居の場合はもちろん、同居していなくても親に仕送りをして経済的に支えている(生計を一にしている)なら、親を自分の扶養に入れられる。

親の収入が103万円以下(年金収入は65歳未満で108万円以下、65歳以上で158万円以下)が条件だ。

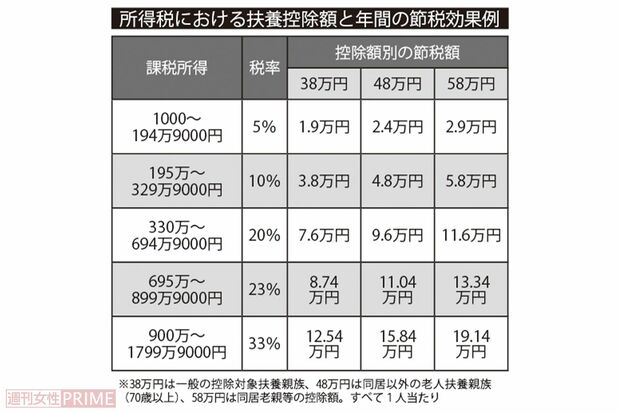

「配偶者や16歳以上の子どもなど、一般の扶養控除額は38万円ですが、70歳以上の高齢の親を扶養に入れた場合、同居なら58万円、別居なら48万円が控除できます」

扶養していると認められるためには、生活費を口座振り込みなど記録が残る形で渡す必要がある。日頃から何かと現金を手渡ししている場合は、振り込みなど記録を残す方法に切り替えよう。

「1人の親を2重に扶養に入れることはできません。ただし、兄弟が父親を、あなたが母親を、と分けて扶養に入れることは可能です」

仮に年収600万円の会社員が別居している両親を扶養に入れた場合、合計96(48×2)万円が所得から控除でき、税負担は59万6000円から40万4000円になる。これだけで年19万2000円も節税できてしまうので、扶養控除の効果は絶大だ。

テク6:子どもが16歳未満なら妻の扶養に入れて住民税を減らす

共働きの場合、子どもを夫の扶養に入れていることが多いだろう。しかし、住宅ローン控除や扶養控除などをすべて夫の所得額から控除している場合、税制上、子どもを妻の扶養に入れておくと、所得額によっては妻の住民税を節税することができる。

「16歳未満の扶養親族は、扶養控除は受けられませんが、住民税の非課税の判定対象になります。あえて所得が低い方が16歳未満の扶養親族の申告を行うと、住民税が非課税となるケースがあります」

市区町村によって異なるが、例えば年収150万円程度で、年3万5000円ほど住民税がかかっていた場合、子どもを扶養に入れることによって非課税となり、この分が世帯の節税につながる。

社会保険上の扶養と税制上の扶養は別の扱いになるので、子どもが社会保険上は夫の扶養になっていたとしても、問題はない。ただし夫が会社から扶養手当を受け取っている場合は確認が必要だ。

テク7:子どもの年金保険料を追納して所得控除額を増やす

子どもが大学生のとき、子どもの国民年金保険料を親が代わりに払っている場合も多い。その年金保険料は親の所得から全額控除できるのをご存じだろうか。

「年金保険料は原則、支払った人の所得から控除できます。よって年金保険料の名義が子どもでも、支払った親の所得から差し引いてOKです」

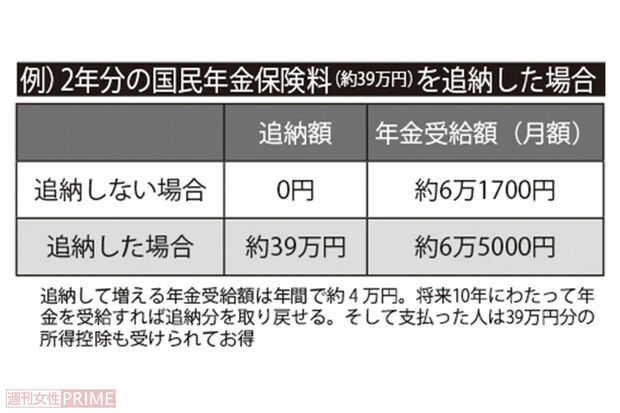

すでに子どもが社会人になっているなら、学生時代の保険料納付を猶予される「学生納付特例制度」を使っていたかどうか確認しよう。この制度を利用していると、10年以内なら追納が可能だ。

「子どもの年金保険料を追納してあげれば、子どもは将来受け取れる年金額が増え、親はその年の所得控除が増えるので、一石二鳥です」

また、自身の国民年金の加入履歴を確認するのもオススメだ。厚生年金から国民年金に切り替えた経験がある人などは、納付漏れがある可能性もゼロではない。その分を追納しておけば、自身の年金額が増え節税にもなる。